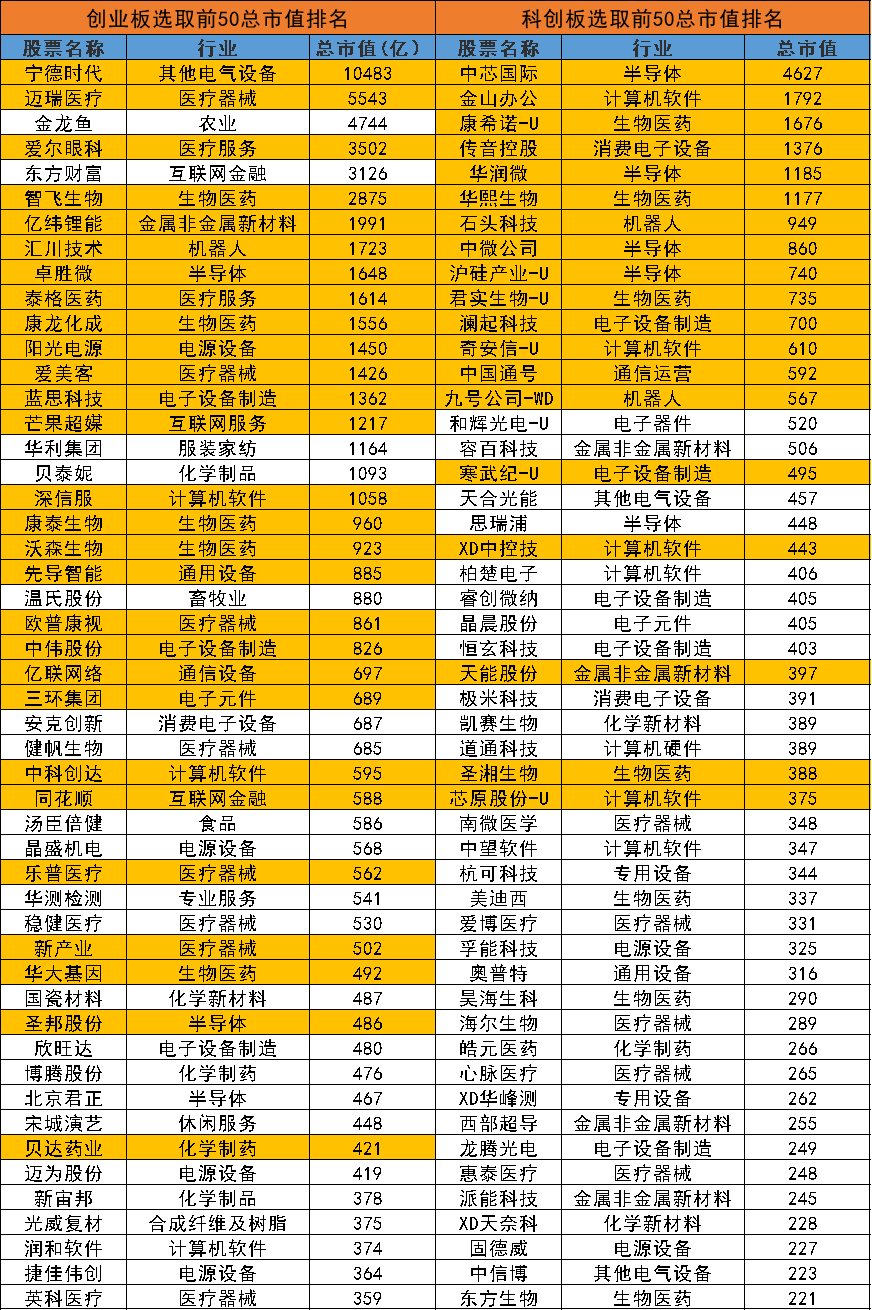

那么创业板跟科创板板板块哪些股票被纳入了呢?注意,这个指数是从全部创业板股票以及全部科创板股票里面挑选的,并不是从创业板指数或者科创板50指数挑选,我一开始也搞混了,一直对不上。。。

我把两个板块的股票按总市值排名,各选取50只,标了棕色的为双创50指数的成分股。

由于限制了新兴产业范围,总市值靠前的并不一定会被双创50指数纳入,譬如卖油的金龙鱼,券商的东方财富,养猪的温氏股份等等传统行业就被剔除了

创业板里面占据了31只,科创板占据了19只,大概是3比2的比例,我表格里面创业板只统计了28只,多余的信唯通信,卫宁健康, 康泰医学银总市值在50名之后,就没有统计到

从行业看,大概分为三大类,新能源,医药,半导体芯片占绝多数,妥妥的都是当前的高景气度行业。

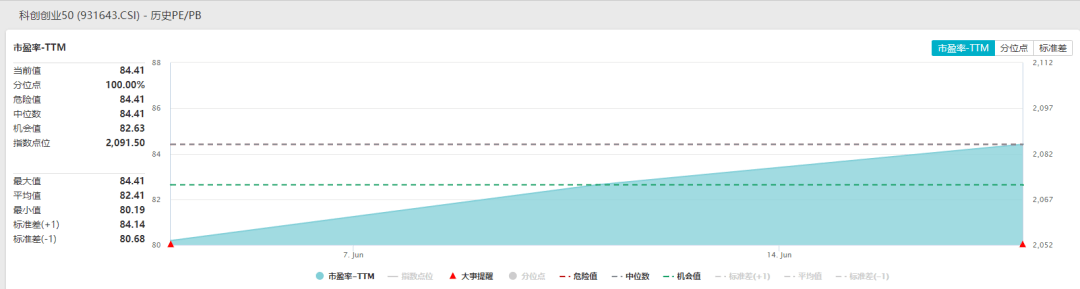

由于是新指数,没有历史估值去参考,但PE绝对值84.41倍,已经超越创业板50的62倍以及科创板50的73倍,应该是指数中估值最贵的了

大概三大行业组成,我们就单独拆开来说吧,新能源主要是电源设备那一块,占比接近20%,像宁德时代,亿纬锂能,先导智能等等。

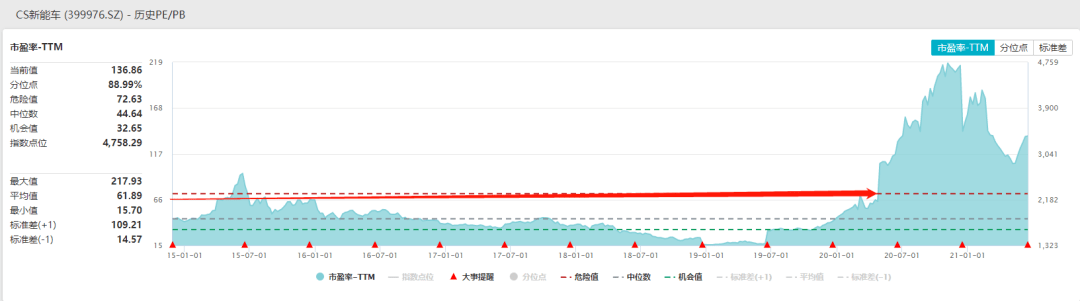

新能源应该是当前景气度最高的行业,特别是新能源车,目前渗透率仍不到10%,按全球的情况看,我看到分析说渗透率只有3%左右

而且这是美,中,欧洲三方政策都高度支持的产业,最近暴涨,就是市场对于明年的政策补贴,美国也加速发展新能源,因此景气预期仍大幅升温,乐观状态下,券商研报的盈利预期又调高了,我看了下,对于新能源车未来三年的复合增速很多都达到了50%+,包括刚刚提到的三只成分股

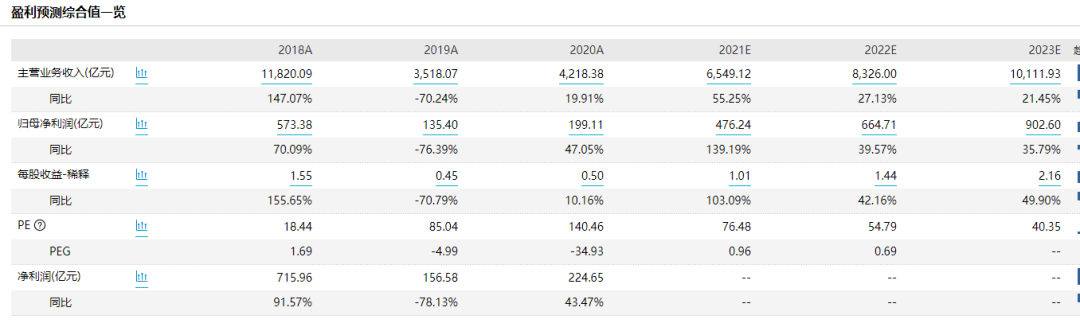

再来看整个新能源行业指数的,复合增速会更加高,除了今年爆发增长139%外,2022年还预测有接近40%的增长

当前指数PE136倍,对应2022年FPE为97倍,乐观点给整个行业指数65倍左右的PE估值中枢,回撤都还有33%左右

再来看医药,主要分为医疗器械,医疗服务,生物制品(疫苗),这占了双创50指数的35%仓位左右吧,由于细分行业不同,医疗器械服务就参考中证医疗指数,生物制品(疫苗)就看创新药指数吧

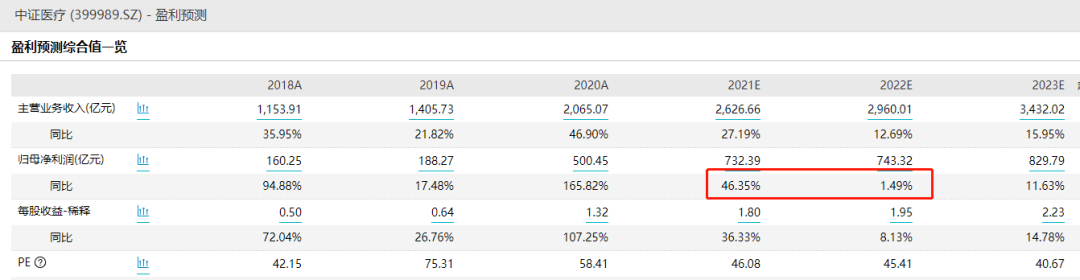

中证医疗指数在去年因为疫情高增速的情况下,21年增速仍有46%,但连续两年高增长,基数比较大的前提下,22年盈利预测虽然还是正的,但只有1.5%的增速,23年之后也只有11.6%的增速

当前PE估值50.65倍,对应2022年FPE为48倍。因为连续两年没有高增长,保守一点给予35倍PE估值中枢,大概回撤27%左右

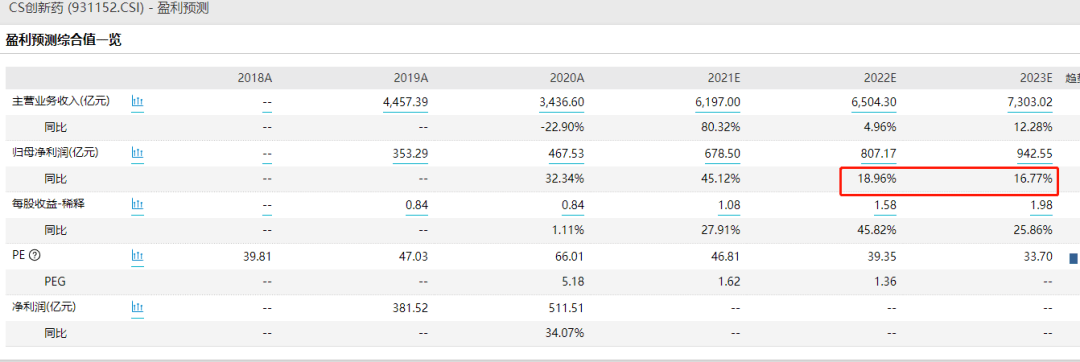

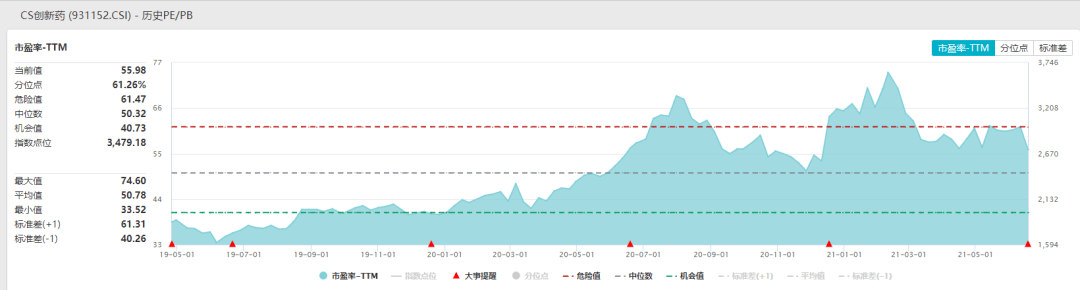

创新药指数,经历过这两年高增速,情况会稍微好一些,还能保持18%左右的增长,但之后两年整个指数增速依然会有较大的下滑

当前PE56倍,对应2022年FPE为48倍,乐观点给予40倍PE估值中枢,大概回撤16%左右

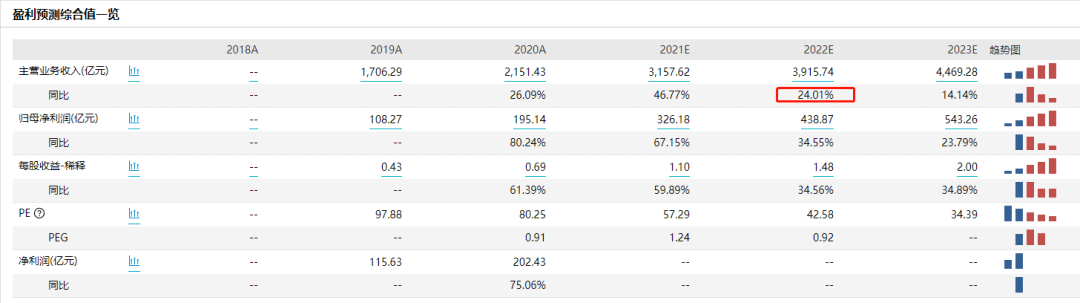

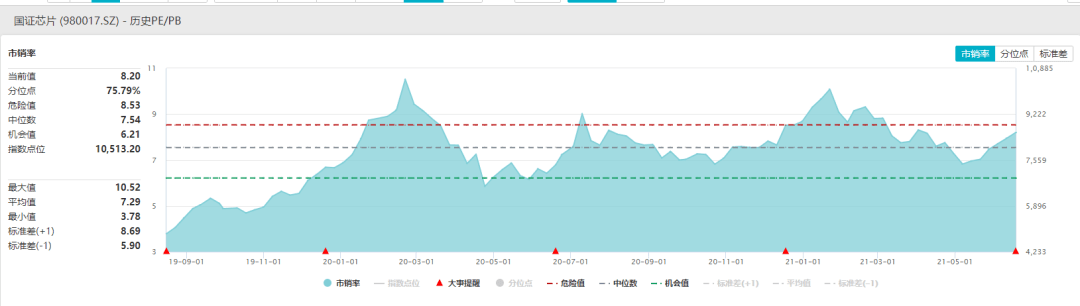

而芯片半导体行业,也是最近热度非常高,对应的行业指数我们看国证芯片,在整体行业缺芯的状况下,叠加国家政策对于芯片的支持,最近两年的业绩增速也不错,可以看到不少芯片公司订单爆满,也在开始积极扩大产能,最近打新可转债里面就有部分芯片公司的

这个行业利好,短期已经反映在股价上了,最近涨幅已经不少

当前8.20PS,对应2022年FPS为6.61PS,给予6PS估值中枢,那么对应回撤9%左右

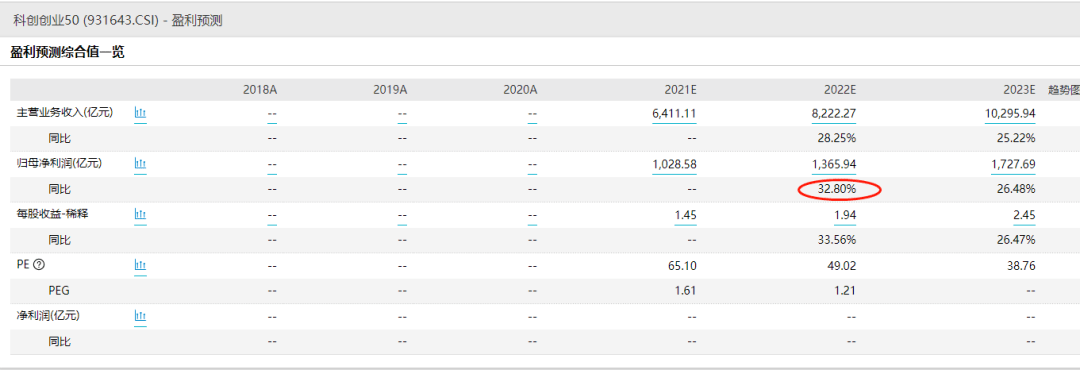

这样分析虽然不够严谨,但也能侧面反映出双创50指数当前的情况,再单独看指数的盈利预测,2022年接近33%的增速,只比分拆出来的新能源车低一些,但对应2022年FPE为63倍

尽管部分成分股非常优秀,给予的估值中枢要更高,但我觉得仍是偏贵

综上,这是一个非常优秀的指数,值得去关注,当前市场对这些行业的情绪热度非常高,我不知道短期还会不会往上涨

但我还是更倾向于等跌下来之后再去分享网格给你们,就像上面提到的科创板,芯片一样,都是等到没那么贵的时候才上车返回搜狐,查看更多

责任编辑: